如果你有認識金融界的從業人員,大概多少都聽過 overbanking 這個詞。但「台灣銀行業的問題就是 overbanking」這句感嘆,其中的實質內容是什麼呢?是說台灣的金融活動太頻繁嗎?還是金融業的資金量太大?還是銀行太多家?這些問裡的「太多」、「太頻繁」又是怎麼決定的?既然 overbanking 這現象可以解釋金融業朋友的諸多無奈,而金融業又是我們社會賢達十分關心、大學畢業生也趨之若鶩的產業,我們不能想當然耳的就接受真的有這現象,而是該問清楚:overbanking 到底是怎麼一回事?台灣真的有 overbanking 嗎?

Overbanking 是什麼?

想要釐清一些好像不太確定道理是什麼的問題時,一些無知的問題就可以提供很重要的起點。例如,當我們在談銀行 overbanking 時,這裡面講的銀行範圍是什麼?投資銀行和基金算嗎?農會和信用合作社呢?

要回答這些問題,最快的方法就是直接找人問。本日的特別來賓,是目前任職於國內前段規模民營銀行,來自台北的彭先生。

一、來自台北的彭先生您好,請問當你們談金融業/銀行業面臨 overbanking 時,其中 “banking” 指的行業在你們這行的認知中,大概是定位在哪些產業?

在談到 overbanking 的時候,一般指的是商業銀行 (commercial bank) 以及以存款、貸款為主要業務的地區信用合作社 (credit union)。而像是證券公司、基金公司、投資銀行等等廣義的金融機構則不在討論範圍內。

看來 overbanking 談論的主要是吸收存款後進行貸放的金融機構;設計金融商品、基金操盤等其他各色業務,在這相對狹義但也比較精確的討論中,不在 overbanking 的問題之列。然後下個問題又來了:怎樣叫 overbanking 呢?是說台灣的存貸業務太頻繁嗎?存款或貸款太多嗎?還是銀行太多?還是從事這業務的人太多?

二、你們這行會怎麼描述 overbanking 這現象?有沒有那些現象,是一般最常被拿來支持說台灣 overbanking 的論證?

在討論 overbanking 的時候,根據詢問周遭同行及親友的經驗,發現到這問題從銀行端的角度及消費者的角度都會討論到,不過內容略有不同。 從消費者的角度來看,最常被拿出來佐證(說嘴)的就是銀行家數多、分行數量多(這應該可以從各國人口數跟銀行家數去做比較);還有就是業務的相似程度,也會被拿來說是 overbanking。1 而從銀行的角度而言,多半 overbanking 會說業績/利潤下降,生意難做,難以開發新客戶等等。尤其是1990年代開放銀行設立之後。 不過從學過經濟的人來看,只會覺得阿不就是朝向完全競爭市場走而已。

啊,原來台北彭先生也是飽讀經濟學的朋友呢!不過從定義問題開始,我們的特別來賓給了我們很重要的討論方向:上面描述的這現象,算是個問題嗎?

所以這是件壞事嗎?

當有人宣稱一件事情是個大問題的時候,應該要有人負責提出一個白目但重要的質疑:為什麼這算是個問題?換句話說,就是這現象為什麼是壞事?以 overbanking 為例,單純講說銀行數量太多,其實不算是提出需要被解決的問題。如果說太多,那為什麼算是太多?其中的邏輯就是認為有個大致的數字,在台灣的存貸業務的環境裡算是合適的銀行數量,偏離這個範圍的話就是太多或太少。這個合適的數量當然不能是用「我覺得有 x 間銀行的話就差不多啦」這種方法訂出來的,其中必須有實際的原因。例如,有沒有可信的證據或邏輯可以說明大概每多少人需要一間銀行?或是銀行數量超過某個水準的話對社會有什麼負面影響?為什麼更競爭的環境對金融業不是好事?

三、給定你前面的答案,你有沒有辦法想出一種沒什麼邏輯破綻(缺乏證據或與事實不符暫時沒關係)的有力說詞,來支持說為什麼銀行業不該邁向更激烈的競爭?

在某些情況下,overbanking 是有可能造成總社會福祉的下降。在自由市場裡,面對不同程度的兢爭,廠商自有不同的應對方法,產能低的店鋪會被關閉,開店可以彈性作調整,最終淘汰掉不效率的廠商。然而,只要是在台灣經營的銀行,不分民營或公股,都會受到金融監督管理委員會(簡稱金管會)的高度管制,甚至連開設或關閉任何一間分行,都要經過金管會同意。2 當供給(銀行家數、營業時間)無法彈性調整時,銀行業便有過度競爭的可能性存在。過多的分行數及閒置人力,長遠下來,最糟的情況,就是大家一起虧錢,而消費者也沒有因為這種競爭得到更好的產品。

感謝臺北彭先生的努力,我們確實有了一些邏輯上看起來好像還算說得通的論證,說明為什麼更競爭的銀行業,不見得能讓這個產業更有效率。然而從他的敘述裡也可以發現,問題不再是單純銀行的數量多或少,而是銀行業提供服務的手段(例如營業時間、分行)因為受到管制,而無法彈性調整,使得競爭的過程無法篩去不效率的閒置分行或人力。根據這段推論,就算調整了台灣現在的銀行家數,只要存貸業務的外在環境發生變化,調整銀行數的金融業仍然無法處理資源閒置(如果砍過頭就變成短缺)的問題。在這邏輯下,解方反而是需要金管會在能持續發揮監理功能的條件下,排除造成資源錯置的管制。

特許行業起手式:把關確保品質,避免削價競爭傷害消費者?

可以想見,如果對於「為什麼銀行家數像現在這麼多事件壞事?」這題有不同的推論,那麼提出的解方可能也不會完全一樣。例如還有另一種讀者也許看過的說法,就是需要集中台灣市場的資金,培養出可以在國際間競爭的本土銀行。當然,這說法的關鍵也不是在於銀行有幾間,而是一間在國際間有一拚之力的銀行需要多少資金、台灣的資金該如何管理等。然而這就牽涉到對於一般的台灣人來說,擁有一間國際級的本土銀行,對大家有什麼好處?還有單純把資本集中起來,我們的銀行就會起飛嗎?裕隆拿政府補助的說詞基本上也和這差不多啊。

案例:麵攤

假想今天的主角不是銀行業,而是麵攤好了。如果我是麵攤老闆,我當然希望這條街就僅此一家,生意全都歸我,如果還有別人進來搶生意的話,我也會覺得這條街 over麵攤ing。畢竟一條街才多少人?又有多少人會外食?靠這條街的胃口做個小本生意要養家都不容易了,還有別人要來分的話真是天理難容。但對於消費者來說呢?如果這條街的生意由我獨佔,萬一我的手藝不佳、倒完垃圾不洗手、看我心情漲價漲到爽,他們只好跑遠一點吃別家或是自己煮了。就算我煮的乾拌麵舉世無雙,偶爾想換個口味吃餛飩麵的消費者,面對被我獨佔的午餐選項,也只能摸摸鼻子跑遠一點去吃了。如果我今天說這條街有 3 家麵攤是 over麵攤ing,要求里長協助整併,你覺得里長應該要理我嗎?

案例:銀行

把這情境換成銀行,你覺得為什麼答案應該要不一樣呢?原因可能很多,譬如萬一銀行倒了話,存款保險就要失血了、這家銀行的往來戶可能短期資金會出問題、引發信心崩盤的話可能會釀成金融風暴…等等。不過這些理由和一般企業倒閉有很大的不同嗎?3 如果有的話,癥結是在於銀行家數過多嗎?

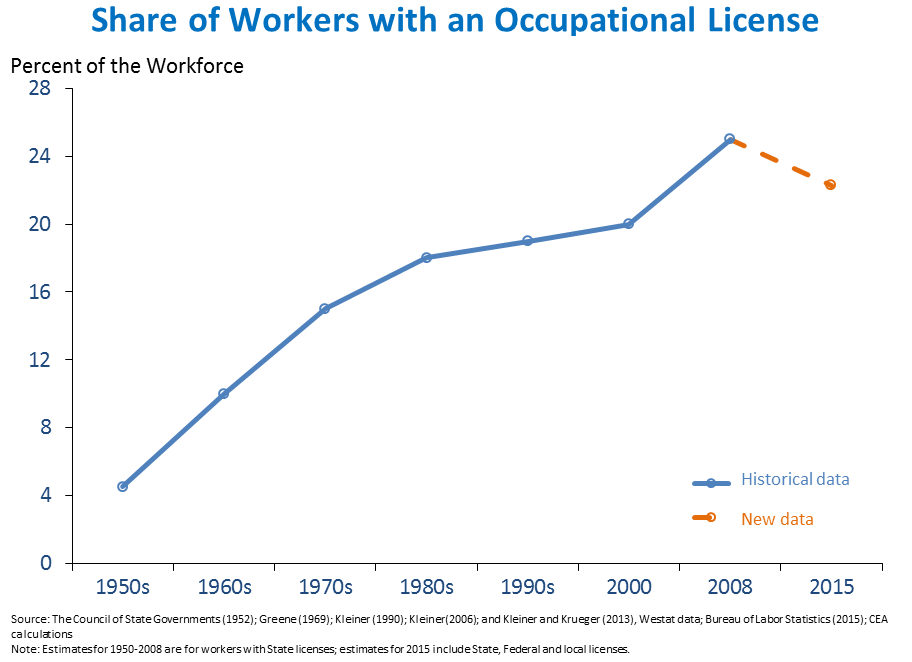

不管背後的邏輯是什麼,「台灣最適合的銀行數量是 x 間是不證自明的事實, 超過這數字就是太多」都是不及格的答案。然而,在絕大多數入行受到管制,但業務需要自己招攬的特許行業,入行成功的人有充足的誘因要去說服大眾說不該放更多人進到他這行,例如偶爾會聽說的 XX 師太多、外國 XX 系畢業生不該被准許在台灣執業、OO 執照考試應該要求更多大學學分、或是乾脆要求要相關科系畢業等。表面上的邏輯都是說要透過源頭把關來確保品質,免得低品質的人進來和我削價競爭。這話也許不無道理(雖然我承認經濟學家通常不會相信),但別忘了,他們當然不希望有更多人跑來和自己競爭。這種透過調整規則、而非提升生產水準來換取利益的方式,就是一種**尋租 (rent-seeking) **行為。爭取對自己有利的規則的人也許真的覺得這樣做對消費者比較好,但身為消費者的你我其實可以自己判斷,到底什麼才是我們想要的環境?白宮的經濟顧問委員會前任主席 Jason Furman 在 2016 年指出,美國勞動人口中,握有執照的人在 1950 年代僅占勞動人口的 5% 左右,到了 2015 估計已達 22.4%;當你需要取得政府發的許可(所謂的執照)才可以從事這社會上超過兩成的工作,對於握有這些許可證的人來說也許是好事,但同時也提升了入行的門檻、壓低沒有這些政府發的紙的人的薪資、讓轉職更加困難。

台灣的銀行有 overbanking 嗎?

有些人也許覺得,只要找出銀行家數相對於某個基準的比例,例如資本、市值、人口等,就可以用「數字會說話」的方式來決定我們的銀行是不是太多。然而「銀行家數太多會如何損害台灣經濟?」這題的答案不只一個;不同的答案,自然也會指向不同的「太多」的門檻。只不過別忘了,特許行業本身也有透過政府來減少競爭的強烈誘因、以及汗牛充棟的相關紀錄。

喊著 overbanking 可能不會喜歡聽到的是,在金融海嘯之後,確實引發不少人開始研究金融業的規模是不是太大了。然而這些研究主要並非單純以銀行家數來作為判斷基礎,而是去看金融業佔 GDP 比例、金融業成長會不會減少國家經濟的實質成長、金融機構之間的連結緊密程度與連結方式、監理機制是否嚴謹、金融業高速成長會如何影響產業結構…等等。國際清算銀行 (Bank for International Settlements,簡稱 BIS) 2015 年有一篇廣為流傳的論文指出,金融業成長不利於有形資產比例低、或是高度仰賴研發的產業。左派眼中的資本家打手《經濟學人》雜誌在介紹這篇論文時,引用了論文兩位作者在 2012 年的假說:

這些過去也許會夢想成為科學家、夢想找出治療癌症的方法或是登陸火星的人,在這時代的夢想,是成為對沖基金經理人。4

所以台灣的銀行是不是太多家?我不知道。金融業目前的規模是不是太大、活動有沒有過度頻繁,也是經濟學界仍在探究的問題。我們能做的,就是在聽到「xxxx 的問題就是 oooo」這樣的陳述時,勇敢的提出「什麼是 oooo?」、「為什麼 oooo 不好?」等聽起來可能很蠢的問題,然後根據這些答案嘗試自己做一點初步的判斷。借用科學家費曼的說法,如果你不去問清楚別人丟給你的答案到底是什麼,你大可以接受以「瓦卡力西」這句咒語當作所有問題的答案。

「台灣的銀行業現在面臨的問題是什麼?」「那還用說,當然是瓦卡力西啊!」

相信你也不會接受這種答案。

特別感謝

誠摯感謝為呱牛解惑的特別來賓台北彭先生,他的努力使本文得以順利出現!

自我介紹:在銀行界的一個小螺絲釘,最常做的事是批判自家產品。

延伸閱讀

- 白經濟:罪該萬死的惡性競爭?

- 經濟學人:Rise of the Rent-Seeker

圖片來源:Chris Brown、sun_line、白宮網站

這和牛津字典對 overbanking 一詞的說明基本上一致。 ↩︎

例如在連結的新聞裡就有這麼一段:「金融數位化時代,到銀行臨櫃辦事的客戶越來越少,實體分行的價值也一落千丈,算盤打得精的外商銀行與民營行庫,基於成本考量,紛紛以裁撤分行或是縮短營業時間因應。但反觀公股行庫,在立委諸公一句話號令下,不約而同選定分行延長營業時間,儘管真正到分行臨櫃辦事的客戶不多,但基於響應政策的考量,即便延長營業時間效益不彰,還是得硬著頭皮繼續撐。」 ↩︎

非金融產業的公司倒閉,也可能因為產業內部的連結、資金分配等因素而影響整個產業。例如電信公司 Global Crossing 在 2002 年申請破產時,當時美國國會討論此案引用的數據是 Global Crossing 除了自家的 9000 個職位,還連帶拉了全電信產業 50000 個工作機會陪葬,同時讓電信產業市值蒸發兩兆美元。 ↩︎

更健全、透明的金融體系是很值得努力的目標。要完成這目標的話,也確實需要優秀的人才進入金融業,相關討論歡迎參考先前討論資產定價的文章。這裡引用這段話並非要否定金融業的價值,但目前許多人以金融業為志願的現象確實讓一些經濟學家頗為憂心 ( 例如哈佛大學的 Sendhil Mullainathan 便曾撰文表達此憂慮 )。 ↩︎