作者:林渝修(Yu-Shiou Willy Lin),本文亦刊載於作者 Medium。

你有想過,〈星際大戰〉裡銀河共和國做星際交易時,長程貿易的投資報酬率怎麼訂嗎?或是,如果哥倫布從來沒到達美洲而跌進了世界盡頭,美國還會不會和現在一樣蓬勃發展嗎?我想,大部分人讀到這會覺得,這些莫名其妙的問題是從哪來的?

其實,這兩個都是曾經發表在經濟學期刊上的研究題目!你可能又會想,那些審稿人也太偷懶了吧,這種也給過?今天就帶大家了解一下,這兩篇莫名其妙的經濟學文章為什麼出現。如果能順便介紹一點經濟學那就更好了…

文章一、星際交易理論

原文:The Theory of Interstellar Trade, Paul Krugman, 1978

在莫名其妙的經濟學論文中,這大概是最廣為流傳的一篇。1978 年,未來會成為諾貝爾經濟學獎得主的 Paul Krugman 仍然是耶魯大學非終身職的助理教授。當時的他仍在為終身職升等的論文發表問題焦頭爛額,身為科幻迷的他於是決定把他的興趣和經濟學結合,以此抒發壓力,「星際交易理論」因而誕生。

這個研究乍聽之下很荒謬,但問題本身和分析過程真的蘊含了經濟學。讓我們先把星際貿易暫擱一旁,先想想比較小維度的國際貿易,想像自己在大航海時代。假設你是個大富豪,你有那個資金去投資遠洋貿易,那你該考慮哪些問題呢?1 首先,你該仔細想想這檔貿易的投資報酬率。比如說,如果當時存在一個絕對不會出事的無風險資產,那投資報酬率至少要比這個無風險資產的利率還要高吧?再來,這份遠洋貿易要耗時多久也是非常重要的問題。把錢花下去後,至少要等到船隻回港你才能拿回報酬,因此在投資的時候,「時間」是很重要的。

其實上面的故事提到了兩個經濟學中很重要的概念。第一個是無風險利率。所謂無風險利率就是「幾乎不會」倒債的資產利率。雖然世事無絕對,沒有什麼資產是絕對沒有風險的,但實務上常用美國國債當作無風險資產,因為美國政府還不出錢的機率相對來說很低。2 第二個是折現。如果一筆投資的報酬會在未來才入帳,那不只報酬多寡重要,還應該考慮多久以後拿到。原因在於,你永遠能選擇把錢放在無風險資產,毫無風險的賺取一些錢,那麼如果報酬很小而且在很遠的未來才能拿到,這個投資顯然就會虧本。在財務研究中,任何未來的報酬都該拿來與無風險資產做比較。折現就是把未來的報酬用無風險利率折(除)回現在的價值來做比較。3

現在把故事拉到遙遠遙遠的未來,在那個未來中人類已經能跟太陽系以外的人交易了。與太陽系以外的星球做交易的必要條件是,人類必須擁有以接近光速移動的飛船,但即使如此這仍會是動輒好幾十或好幾百年的大計畫。稍微想想,這個問題其實跟遠洋貿易很像吧?耗時多年、來回一趟才能拿到報酬、如果那個不同星系的星球又是殖民地那就更完美了。

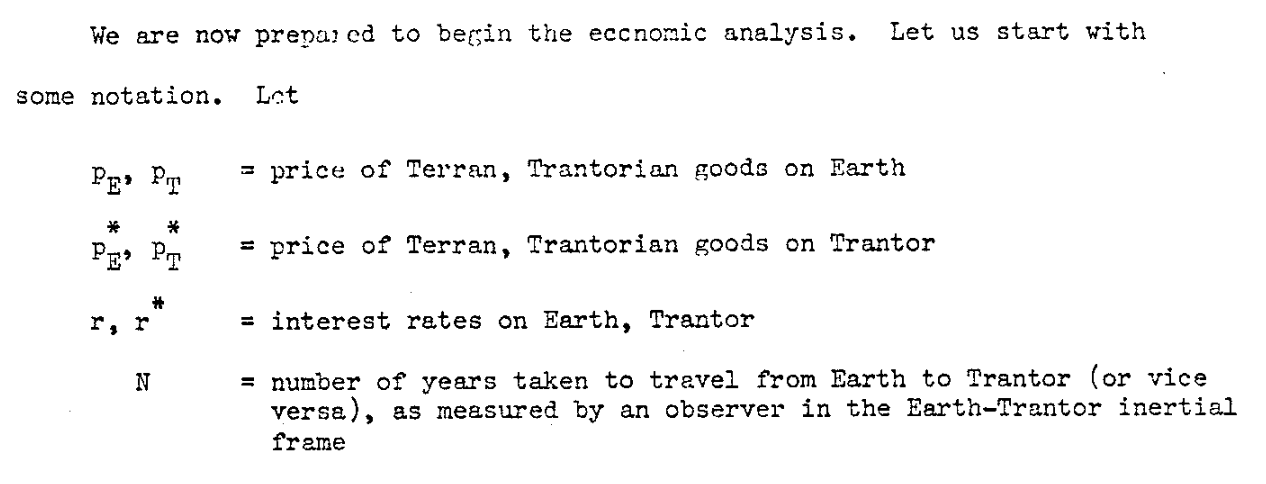

Krugman 可不這麼認為。近代物理告訴我們,如果飛船以接近光速的速度移動,飛船所經過的時間其實與在地球以靜止狀態生活的我們不太一樣。那問題就來了,我們該用地球上經過的時間折現呢?還是用在飛船上經過的時間來幫這筆投資折現呢?再來,要折現就要有利率,有利率就牽扯到不同星球的資產市場,更精確地說,這兩個星球上的利率關係又會為何呢?4 在文章中,他用了很直觀的方法證明並解釋了兩個星際交際的基本定律:

- 星際交易應該使用靜止星球上經過的時間來計算折現和投資報酬率。

- 在完美的完全競爭中,兩個星球的利率應該會經由完全競爭趨於一致。

你也許會想,這麼無聊又荒謬的結論誰想知道?但很難說,也許在殖民火星後我們很快就能離開太陽系去其他星球交易,這篇文章就突然會是先驅呢!

最後,這篇論文有一句金句,搬到 21 世紀的現在言猶在耳:

這篇文章以很嚴謹的方法去分析一件很荒謬的事,這,很顯然地,與大部分的經濟學研究恰恰相反。

This paper, then, is a serious analysis of a ridiculous subject, which is of course the opposite of what is usual in economics.

文章二、哥倫布如果掉進世界盡頭,美國還會強盛嗎?

原文:American Economic Growth and the Voyage of Columbus, R. Preston McAfee, 1983

R. Preston McAfee 是加州理工學院的教授,主導過 Google 的商業策略團隊,更曾先後當過 Yahoo! 和微軟的首席經濟學家。這樣一個集學術和實務成就於一身的人,怎麼會問出一個這麼莫名其妙的問題呢?

故事要從一位諾貝爾經濟學獎得主,經濟史學家 Robert Fogel 在 1964 年發表的 Railroads and American Economic Growth: Essays in Econometric History 開始講起。他的研究主題是 19 世紀鐵路鋪設對於美國經濟發展的影響。當時的經濟史學家們著重在質化的史料分析,並一致認為藉著降低出口貨物運輸到港口的成本,鐵路大力的促成了往後美國經濟的發展,但 Fogel 則從量化的方法說明,也許鐵路根本就不是那麼的重要。

Fogel 的論述是藉著當時的經濟資料創造出一個假想的 1890 年美國,一個沒有鋪設鐵路的美國,並拿它來跟真正有鐵路的 1890 年美國作比較。這種**「如果我們怎麼怎麼做,那社會或經濟會如何如何」的思考流程一直是任何研究公共事務的學科最為重要的框架。5 Fogel 在這個模型中點出替代科技和人類改變行為**的重要性。首先,如果沒有鐵路的興建,其他交通方式(像是水路、運河或馬路)應該會變得更加有效率,使得交通成本的上升沒有那麼劇烈。再來,交通成本的上升應該會導致人們改變生產的貨物,可能會適量的減產,也有可能轉移到離港口更近的產地生產。總結以上,Fogel 認為沒有鐵路的興建,1890 年美國的國民收入大概會降低 2.7%。雖然是降低,但絕沒有大多數史學家認為的那麼不可或缺。

這個研究方法雖然大大改變了經濟史學的研究,但同時也因為需要加上很多條件(如替代科技的種類以及人們一定會如何行動)而引起很大的爭議,其中 McAfee 就採取了積極的作為。他用這篇哥倫布遠征的文章來揶揄 Fogel 這種「富有想像力」的研究方法。6 他認為如果要說明美國的經濟發展無論如何都會蓬勃發展,那選擇已經部分工業化的 19 世紀美國根本就是錯誤的出發點。於是 McAfee 選擇的時間點是 15 世紀末,哥倫布還未登陸美洲,美洲還是一塊淨土的時候開始分析。他問的問題是:如果哥倫布從沒登陸,而且還跌進了世界盡頭,那美國在 2000 年會不會一樣經濟蓬勃發展呢?

整篇論文跟星際交易不同,它其實沒有做出任何實質意義上的「分析」,光是從「跌進世界盡頭」這個問題開始就知道,Mcafee 只是想搞笑而已。文章後段富含了他用詭異的拓樸歪理捏造一個有盡頭的地球,以及杜撰出如果哥倫布消失了那麼往後的世界局勢會如何發展。在一連串荒謬的推導後,他作出了「美國仍然會一樣強大」的無效結論。

在 McAfee 成為了 Economic Inquiry 這個期刊的主編後,他喜歡這種本質上很荒謬的文章的特點更是一覽無遺。他在這個期刊中增設了一個搞笑專區,專門收錄一些天馬行空的經濟文章,像是剛剛提到的星際交易理論就被收錄在 2010 年 3 月版之中。回到哥倫布遠征的文章上,或許因為這篇文章引戰意味明顯,竟然被刊登在北美最知名的經濟學期刊之一, American Economic Review (AER) 上,這大概也讓很多學術圈的人十分羨慕吧!

結語

除這兩篇外,也有一些專門為了嘲笑經濟學研究方法的其他文章。舉例來說,諾貝爾獎得主 C.W.J. Granger 就曾提出由時間序列來驗證事物之間因果性的研究方法。這個方法雖然重要,但樹大招風,當然引來了一些反對和揶揄,Fisher and Thurman (1988) 就曾經用這套方法,搭配上美國 1930–1980 年的農業資料來分析「先有雞蛋還是先有雞?」這個千古謎團。

在 Economic Inquiry 設立搞笑專區後,天馬行空(但立論未必不嚴謹!)的研究更是陸續誕生。舉例來說,剛剛提到了刊登在 AER 上讓人十分羨慕,實際上就有經濟學家悠悠地說道:「我願意拿我的右手去換一次論文刊登在 AER 上的機會。」Attema et al. (2014) 從這個問題出發,藉著問卷調查,並使用健康經濟學中的效用分析方法得出:平均而言,經濟學家願意為了刊登在 AER 放棄半截到一根大拇指。

經濟學常被人稱之為「憂鬱的科學 (Dismal Science)」。經濟學是不是科學先放在一邊,看完這篇後至少知道,只要夠有想像力,經濟學其實也沒有那麼憂鬱嘛!

參考文獻:

- Paul Krugman, 2008, March, “Economics: The Final Frontier”, The New York Times

- Paul Krugman, “The Theory of Interstellar Trade” , Economic Inquiry, 2010, March

- Arthur Attema, Werner Brouwer and J. van Exel, “Your right arm for a publication in AER?” , Economic Inquiry, 2014

- R. Preston McAfee, “American Economic Growth and the Voyage of Columbus” , American Economic Review, 1983

- Walter N. Thurman and Mark E. Fisher, “Chickens, Eggs, and Causality, or Which Came First?” , American Journal of Agricultural Economics, 1988

事實上,航海遠征本身就是一個與經濟密切相關的事,像是第一個股票就是由荷蘭東印度公司為了遠洋貿易所發行的。 ↩︎

在不同的國家和情境下,研究或實務上所使用的無風險利率其實會不太一樣。舉例來說,做衍生性商品交易的人常用 LIBOR 當作無風險利率。近年也有財務學者認為,這些無風險資產除了金錢的時間價值外其實還有流動性和擔保品(因為交易數額巨大和價格大致穩定)的價值,因此使用它來做折現會低估或高估金錢的時間價值。更詳細的內容超出作者的知識範圍,如果有人能告訴我這些 Institutional Knowledge 我會很感激的。 ↩︎

這也是任何投資學課程最最最基礎的概念:「今天的一塊錢比明天的一塊錢值錢」。意思是,今天的一塊錢投進無風險資產後,到明天就會比一塊錢還多加一點利息,因此同樣是一塊錢,今天永遠比明天來得有價值。以術語來說就是要考慮投資的現值 (Present Value),假設十年後報酬是 N 元(又稱為終值),而每年利率為 r %,那這筆投資的現值就會是 N/(1+r)¹⁰,原因在於今天和十年後的一塊錢價值比應為 (1+r)¹⁰:1。 ↩︎

Krugman 在此省略了一個問題,那就是每個星球的重力一樣大。有看過電影〈星際效應〉的人就知道,不同星球間的重力如果差異太大,經過的時間也會不一樣,但他認為分析這個對他來說太難了,於是就假定不同星球的重力是一樣大的。當然還有他在文章中沒有考慮進,宇宙正在不停膨脹等問題。但那實在是超出作者的知識範圍,有物理學愛好者想參與討論則是歡迎之至。 ↩︎

這種思考流程被稱之為反事實分析 (Counterfactual Analysis),在任何公共事務的討論幾乎都會出現。像是,「如果健保保費調漲,那麼我們的生活會不會受到劇烈影響?」反事實分析點出,在做公共事務討論時,重要的不是現在的方案讓你討厭,而是如果我們改變現狀,那在所有的反事實世界中有沒有我們更喜歡的世界。 ↩︎

在原文中,McAfee 真的使用了 imaginative 這個詞來形容 Fogel 的研究。 ↩︎