十年前的今天,2008 年 9 月 15 日,正是雷曼兄弟申請破產保護的日子。這間巨型投資銀行的倒閉向世人敲響了金融海嘯的喪鐘。白經濟在年初也有文章介紹過金融危機的大致脈絡 (金融危機十週年—簡介與借鏡) 。但許多人可能不明白的是,為什麼少許幾間金融機構的倒閉能對我們的社會產生這麼大的破壞力。如果是像台積電之於台灣,甚至三星之於韓國那樣,單一間公司就支撐起一定比例的國家產出,或許還可以理解。但美國作為世界經濟強國,各個產業發展都相當成熟。為什麼單一產業,甚至幾間大公司的失敗,能對不只美國甚至全世界造成如此負面的影響呢?

什麼是金融業?

要了解金融產業的特殊性,首先我們得更細緻的認識金融業和其他產業的不同。金融業的核心業務,用兩個字來說,就是借貸 ─ 透過貸放資金給有投資價值的公司,支持該公司的業務,進而分享他們的獲利。那麼為什麼專門是金融機構而不是一般大眾在做貸放資金的生意呢?雖然近年來 FinTech 帶動了 P2P Lending (個人對個人的直接借貸) 的成長,但大型企業的融資管道,還是以和金融機構借貸為主。背後的道理很簡單,因為借貸行為本身有很高的風險。小華想向小明借錢來搞車庫創業,但小明可能沒有小華想從事領域的專業知識,沒辦法很正確的判斷小華創業成功的可能性。此外,小華也可能創業成功了卻翻臉不認人不還錢。這些都是借貸可能存在的風險和成本。金融機構相較個人可以更良好地管控這些風險和成本。金融機構裡有專業且有經驗的從業人員評估借方的專案。同時,金融機構有本錢同時借貸給複數個公司,達到分散風險的效果。即使這些公司倒帳,金融機構也比個人更有強制力來拿回自己應得的份。

金融機構貸出的錢是哪裡來的呢?商業銀行大部分的資金來自於我們一般老百姓的存款。基金公司和保險公司也會活用投資人的資金和保險人的保費來操作各種投資,在資金流通上,和商業銀行的業務是很相似的。那麼,把錢交給金融機構有什麼好處呢?除了對個人而言很直觀的利息收入,也就是讓金融機構幫我們投資以外,更重要的是,從總體的角度上來看,人們有不同的時間偏好。每個人對未來現金流的耐性不同,而金融機構的存在能提供資源在時間這個維度上的最佳配置,進而增進社會福利。社會上有些人有迫切的資金需求,有些人則願意把自己手上的錢長期交給金融機構,換取更長期但也更高的收入。這就是金融領域裡有名的 Diamond Dybvig 模型。這個模型指出,即使社會上大家都不知道彼此的類型 (耐性),金融機構仍然能藉由提供各期存放資金不同的利率,來幫助整個社會的資源達到最適的配置。

然而,Diamond Dybvig 模型裡有一個隱憂。金融機構將有著不同時間偏好的人的錢拿去投資,然後給予較早贖回資金的存款戶較低的利率,給予願意等到投資有結果後才贖回的存款戶較高的利率 ─ 本來理想上金融機構的商業模式應該是這樣運作的。但如果過多的存款戶突然因為任何理由,想提早拿回資金,那麼對另一批比較有耐心的存款戶而言,理想的做法卻也是提早把錢領回來,因為金融機構手上持有的現金有限,過多的提款可能導致金融機構的倒閉,慢來的人就拿不回屬於自己的錢。這就是典型的擠兌 (Bank Run)。擠兌最可怕的地方在於,它沒有任何基本面的原因。人們可能因為各種理由心血來潮臨時決定要把錢取出來。但如果人潮達到一定上限,恐慌心理就會觸發擠兌的機制。

金融傳染與系統風險

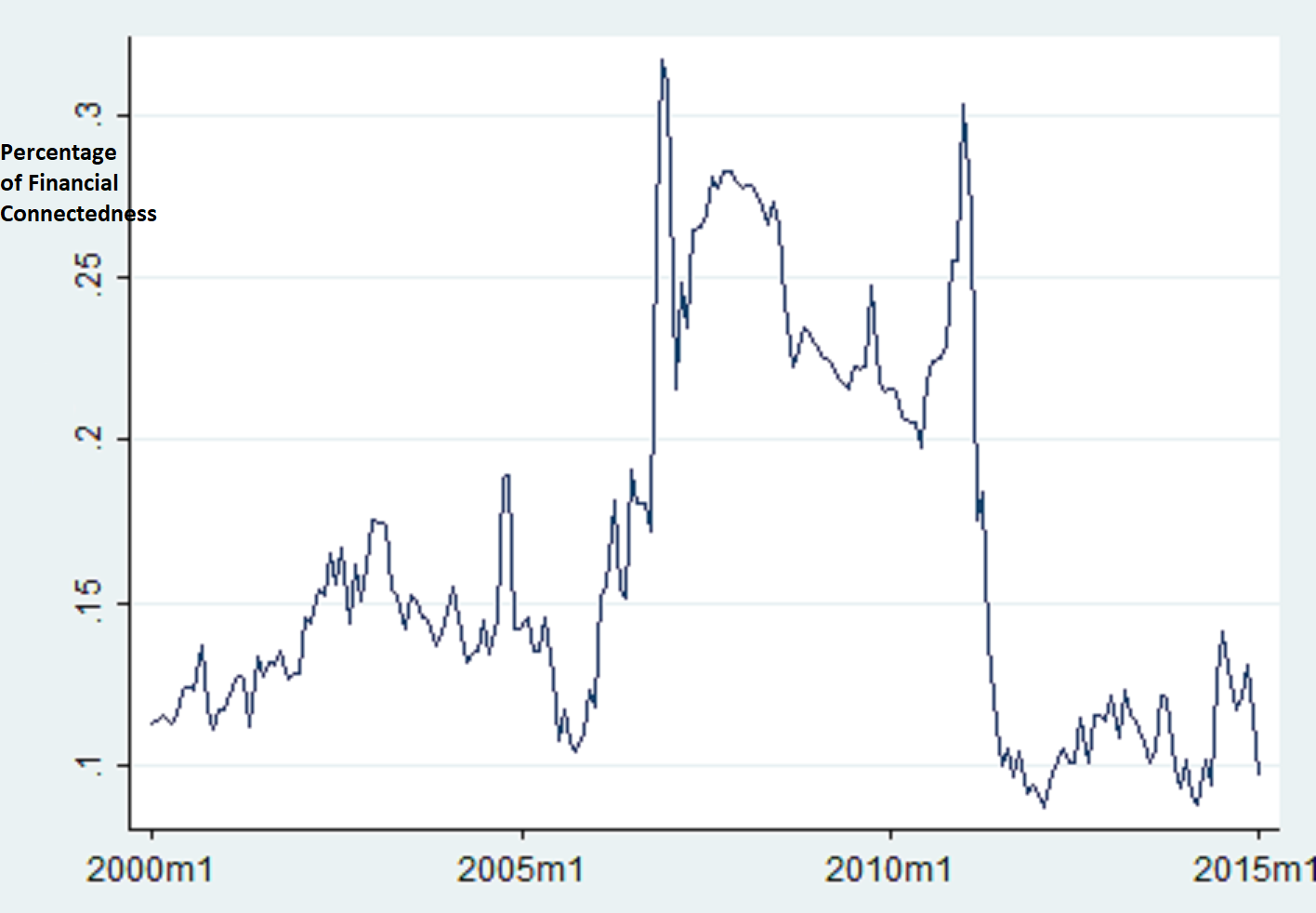

為了避免擠兌的發生,金融機構之間彼此緊密結合,透過同樣借貸的模式,分攤彼此的風險。當一間銀行面對過多存款戶同時的提款時,其他同業便能提供流動性,幫助其度過難關。然後,這樣的做法背後並沒有什麼神奇的魔法。分攤風險並沒有降低總體的風險,有時反而還會使整體的風險增加。當金融產業過度緊密結合時,一間銀行的倒閉可能會導致多間銀行的巨額壞帳,甚至造成連鎖性的多間銀行倒閉。這種骨牌效應在學理上被稱作金融傳染 (Financial Contagion),而這種因金融產業聚合過深產生的額外風險則被稱作系統風險 (Systemic Risk)。1 Billio et al. (2012) 就以金融機構之間的股價報酬是否互有預測性,當作機構之間緊密程度的依據,再從整個金融產業裡有多少機構彼此緊密結合來當作系統風險的指標。我們可以看到在金融海嘯前後,系統風險的確有遽增的現象。

金融傳染帶來的系統風險激增是災難性的。以雷曼兄弟為例,投資銀行其實是不直接和實業界進行放貸生意的。但因為金融產業的緊密結合,雷曼兄弟手上持有過多其他金融機構為了轉嫁風險所賣出的資產抵押債券 (MBS, Mortgaged-Back Securities)。當這些資產變成變成收不回壞帳,雷曼兄弟應聲倒地。其他和雷曼兄弟有關聯的金融機構受到波及,獲利降低,為了生存只能進一步減少放貸,最終導致整個世界經濟的衰退。

結語

大家讀到結語二字,可能會預期巴尼提出一些解決金融海嘯危機的方法。但其實,經濟學家對於如何防範下一次金融危機還沒有具體的共識。許多經濟學家提倡金融機構應該降低槓桿比率。但降低槓桿比率就意味著即使在景氣好的時候,金融機構減也要減少放貸。這一來在誘因上就是個問題,因為簡單來說就是要金融產業賺少點錢,二來減少放貸這個行為本身也會影響需要向銀行借錢的公司營運,反而造成景氣萎縮。另一派學者 Atif Mian 和 Amir Sufi 在《窮人為什麼變更窮?》(House of Debt) 裡提到相較銀行端的債務,家戶單位的債務 (例如房貸) 快速成長才是金融海嘯的主因,但家戶債務的成長也是因為信用擴張造成的,而信用快速擴張歸根究柢也和金融產業過於積極的放貸行為拖不了關係。要避免下次金融危機的發生,要對抗的終究還是人性的貪婪。值得慶幸的是,經濟學家對系統風險的更加認識,提供了我們方法來針對潛在金融危機提出示警。大家最起碼能做的,就是在下次危機來臨前,做好準備。

參考文獻

Billio, M., Getmansky, M., Lo, A. W., & Pelizzon, L. (2012). Econometric measures of connectedness and systemic risk in the finance and insurance sectors. Journal of Financial Economics, 104(3), 535-559.

Diamond, D. W., & Dybvig, P. H. (1983). Bank runs, deposit insurance, and liquidity. Journal of Political Economy, 91(3), 401-419.

Diamond, D. W. (1984). Financial intermediation and delegated monitoring. The Review of Economic Studies, 51(3), 393-414.

Mian, A., & Sufi, A. (2015). House of debt: How they (and you) caused the Great Recession, and how we can prevent it from happening again. University of Chicago Press.

封面圖片:Money - 6 Years Later, 7 Lessons from Lehman’s Collapse

一個容易造成混淆的金融名詞是系統性風險 (Systematic Risk)。投資上,透過分散資產配置,例如同時持有雨傘公司的股票和太陽能公司的股票,能降低非系統性風險 (Unsystematic Risk)。而系統性風險無法藉由分散資產配置來消除,代表的是整個市場或經濟體的潛在風險。 ↩︎